2024年石油焦市场:行情年度大逆转,焦价“N”字走势

编辑:2025-01-05 14:44:26

2024年中国石油焦市场行情逆转,价格呈现“N”字走势。

2024年中国石油焦供应总体减少,主要集中在进口石油焦方面,尤其进口低钒焦供应持续减少,高钒焦供应充裕;炭素、负极材料等对海绵焦需求持续增加,燃料焦市场受到下游行情、政策限制需求下降,石油焦价格分化趋势显著 。

影响因素如下:

1、国内炼厂石油焦减产的情况较多,开工率同比去年降低。 除常规检修外,国内炼厂石油焦多有减产,年初中燃油东北炼厂生产低硫船燃、石油焦产量小幅下降,二季度开始炼厂主营产品需求不足、地炼查税及炼油利润不佳等造成地炼、主营炼厂压产的情况较多,部分地方炼厂采购低价原料进行生产,高硫高钒石油焦明显增加,中低硫石油焦供应紧张,浙江石化9月转开渣油加氢装置,320万吨/年延迟焦化装置停工,齐成石化新增一套160万吨/年延迟焦化装置10月下旬投产,永鑫石化新投产一套30万吨/年延迟焦化装置。

2、中国石油焦进口量大减,2024年1-11月石油焦进口量1241.59万吨,同比2023年1-11月份减少15.22%。 受前期进口贸易亏损影响,低硫海绵焦、高硫海绵焦进口量宽幅缩减,低硫海绵焦港口库存快速消耗,俄罗斯等普货石油焦保持大量到港,总库存下降且中低硫石油焦库存大幅减少,加上四季度印尼、巴西等低硫焦因装置和排期问题延期装船,中低硫供应收紧。燃料焦需求下降、进口量减少。

3、海绵焦需求保持增长,电解铝及碳素产量继续增加,对石油焦需求增加,微量要求严格;负极材料需求继续增加,并且集中采购推动石油焦价格阶段性的上涨。

4、燃料焦市场需求下行,高硫燃料焦市场受到政策限制,8月开始部分电厂停止使用石油焦,浮法玻璃上半年受环保检查影响,对石油焦的指标要求更加严格,且8月起浮法线冷修增加,需求减少。

2024年石油焦主要价格区间:

低硫焦(硫1.0%以内)价格1960-3500元/吨,

中硫焦 (硫3.0%左右,钒500以内)价格1330-2520元/吨,

高硫 (硫6.0%左右,钒300左右)价格1100-1660元/吨,

高硫焦 (5.0%左右普货)价格903-1300元/吨。

低硫石油焦方面

2024年低硫石油焦市场整体焦价呈现“涨-跌-涨”,国内低硫市场在国产供应、港口低硫售库存、进口低硫焦和下游炭素稳定需求、负极集中采购之间博弈造成焦价在1960-2830元/吨宽幅震荡,到年底低硫焦港口库存减少,供需关系好转,低硫焦总体进入上行通道。

具体来看,年初中石油炼厂低硫焦受生产船燃以及原油加工量减少等因素影响,产量缩减,叠加2023年底低硫焦价格处于低位,碳素厂下游采购积极,负极材料生产提量较早,主营炼厂低硫焦价格快速拉涨,地炼焦价也随之上调,进口焦印尼焦2月份价格短期回落,其他则进口低硫焦基本稳价;

港口低硫焦价格相对炼厂较低,增加了港口库存低硫焦的出货量,炼厂低硫焦则出货受到影响,随着负极材料采购开始减量,低硫煅烧焦厂开工率下降,4月中石油低硫焦价格持续走跌,中海油震荡下行,下游铝用炭素价格接连下行,对炼厂低硫价格形成压制,石墨电极行情持续低迷利空低硫焦市场交投;

中石化负极用焦需求良好,价格稳步推涨为主,到7月底-8月份负极材料订单稀少,消耗前期库存,负极用焦利好支撑不再,同时中石油和中海油低硫价格下调为主,港口低硫焦也价格下调以进入炭素市场,中石化负极用焦价格同步下行;

9月初至今低硫焦价格止跌返涨,一方面因进口巴西焦和印尼焦延迟到港,港口低硫库存降低,下游增加对国产炼厂的采购需求,另一方面东北地区锦州石化和吉林石化减产或停产减产,供应减少,同时负极材料新一轮生产采购有所恢复,多重利好推动下低硫焦价格顺势上涨。

供应方面,2024年国内低硫焦4家企业存停工检修,总计涉及产能为860万吨/吨,进口中硫低微量石油焦供应偏少,四季度印尼和巴西低硫焦延迟到港,港口低硫海绵焦库存焦年初大幅减少,截至12月港口低硫焦库存占比8.95。

总体来看,今年低硫石油焦市场供应表现偏紧。

中高硫石油焦方面

2024年中高硫石油焦市场总体呈现“先涨后跌”的过程,中高硫焦市场分化日趋明显,中高硫低钒焦供应偏紧,价格总体1330-3100元/吨波动,国产及进口高硫高钒焦供应充裕,价格不断小幅下探,价格总体在903-1300元/吨。

年初下游炭素企业备货补库,采购积极性较高,且2023年年底石油焦价格降至阶段性低价,下游入市采购积极性较高,中高硫焦价迅速推涨。

2月下旬开始,国内炼厂延迟焦化装置停工、检修家次增多,国产石油焦供应紧张,但下游补库操作基本结束,对石油焦逐步恢复理性采购,加上高硫海绵焦进口仍较多,石油焦整体出货平稳,焦价部分上探。

4-5月下旬下游铝用炭素市场表现平平,生产稳定,中高硫石油焦价格小幅波动,贸易商操作空间有限。

6月开始成品油市场表现较差,炼厂炼油综合利润部分亏损,部分地方炼厂采购低价原油进行生产,间接致使石油焦品质变差,俄罗斯等高钒焦价格倒挂、库存大量累积,炼厂高钒焦价格不断下探,下游炭素市场利润微薄,炼厂出货承压,焦价持续走跌;

9月下旬浙江石化高硫低钒石油焦停工,市场中高硫低钒货源紧张,低钒焦供应进一步减少,而节前高钒焦压价清库。

10月主营低硫石油焦价格大涨,带动整体石油焦市场出货好转,中高硫低钒石油焦价格跟涨,国产高硫高钒石油焦小幅回涨,港口高钒焦价格难有起色,企业、贸易商稳价出货为主。

弹丸焦方面

2024年弹丸焦市场表现一般,因煤炭等行情弱稳、外盘价格下跌较慢,前期价格基本平稳,下半年开始因政策及需求下降,价格震荡小幅下探。

进口中低硫弹丸焦资源较少,加之玻璃行业受环保政策影响,对石油焦硫分做出要求,主要使用硫3.0%以内的石油焦,中低硫弹丸焦整体出货平稳,8月开始浮法玻璃冷修增加,需求较大幅度减少;高硫弹丸焦进口资源较多,且5月政府出台政策,“除石化企业现有自备机组外,不得采用高硫石油焦作为燃料”,高硫燃料焦下游需求受到限制,

8月开始部分电厂停止使用石油焦7月碳化硅行业开工率逐步下行,

9月部分地方炼厂生产高硫弹丸焦,价格低廉,对于进口高硫弹丸焦造成冲击,进口高硫弹丸焦出货承压;

10月随着地炼焦价持续下跌,北方部分煤炭企业增加对石油焦的采购量,地方炼厂供给煤炭行业数量明显增加;

11月主营炼厂高硫焦停止供应硅、燃料行业,加上地炼焦价不断上行,减少对燃料行业的供应,市场出现缺口,进口弹丸焦出货好转。

供应方面

2024年石油焦市场总供应(国产+进口)整体较2023年减少。

2024年中国石油焦产量预计达3197.67万吨,同比2023年增加0.76%,其中外销量预计2672.50万吨。

究其原因,一方面,2023年新增投产焦化装置产能90万吨/年均为下半年释放,加之2024年新增三套焦化装置投产,涉及产能190万吨/年,对产量影响较大;另一方面,2024年1-2月受环保政策影响,个别炼厂焦化装置停工,且2月下旬开始,部分炼厂生产低硫船燃消耗一部分渣油,低硫石油焦供应减少,国产石油焦整体供应紧张;

3月国内炼厂延迟焦化装置停工、检修家次陆续增多,国产石油焦供应紧张;

至6月下旬,国内前期停工炼厂开始陆续开工出焦,但成品油市场表现较差,炼厂炼油综合利润部分亏损,炼厂开始采购低成本渣油/其他重质油进入焦化装置,以降低成本,导致石油焦硫分、钒含量部分升高,因此石油焦产量增加主要以中高硫石油焦为主。

至11月,燃料用焦受到政策端影响,炼厂自用增加,高硫焦市场流通有所减少;中低硫低钒石油焦货源紧张情况不减,进口焦补充有限,利好石油焦市场。

2024年进口石油焦数量预计为1330万吨,较2023年减少约16.97%;据海关数据统计,2024年1-11月石油焦进口量1241.59万吨,同比2023年1-11月份减少15.22%。

具体分析来看,2024年1-3月进口石油焦数量不断降低,进口石油焦到港存在船期,2023年年底前期国内石油焦行情偏弱,进口积极性不高导致;但一季度国内价格推涨较快,进口积极性一度增加,

4月进口数量大幅增加,5月开始进口石油焦数量逐渐降低,8月开始进口数量宽幅降低,主要是因为南方地区电厂减少对高硫燃料焦的使用,加之国内石油焦市场行情弱势,进口石油焦成本倒挂,贸易商进口意愿较低所致。

10月进口中低硫海绵焦港口现货资源紧张,虽有低钒海绵焦陆续到港,但多已预售,且浙江石化于9月19日起停工,市场上低钒资源大幅减少。进入11月,由于国内主营炼厂陆续停止对燃料及金属硅、碳化硅行业供应,市场产生缺口,进口燃料焦出货出货顺畅。

需求方面

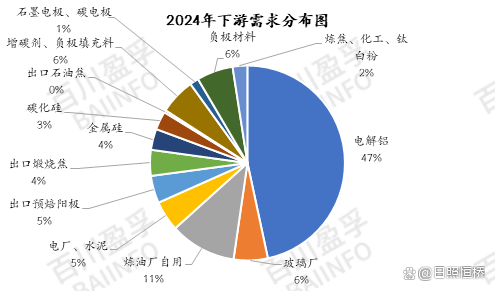

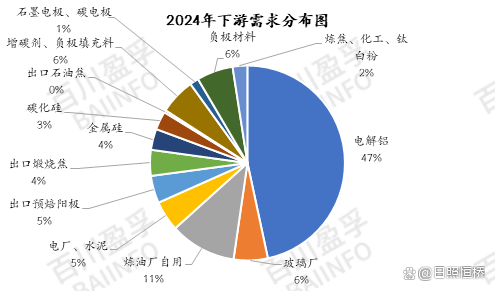

2024年下游需求保持“增长”。

海绵焦市场 :

2024年下游总需求预计4738万吨,较2023年增加2.31%。

2024年电解铝价格维持在18670元-21710元/吨附近,其*高值出现在5月,2024年4月以来,海外以及中国国内政策频发,推动国内外铝价大涨,铝行业利润良好。下游电解铝企业开工保持高位,贵州、四川以及新疆地区电解铝企业后续将继续释放增产产能,产量提升至4310万吨左右,铝企需求对石油焦需求仍占领先地位。

至年末,电解铝行业成本压力不断增加,中国电解铝行业理论亏损产能占比超过82%,对石油焦采购积极性有所下降。下游煅烧焦市场行情表现一般,负极石墨化市场开工低位,整体对普货煅烧焦市场支撑有限,部分企业出现减产、转产现象,中硫微量煅烧焦主要供给下游预焙阳极及电解铝企业,但预焙阳极为石油焦-电解铝产业链的中间产品,预焙阳极企业受制于“一月一调价”影响,市场价格震荡下行,企业微利,按需采购为主。

负极材料市场在新能源汽车以旧换新补贴等相关利好政策落地刺激下,部分负极企业订单量稍有增长,但因目前锂电产业链延续降本提质,加之市场供应过剩、终端消费能力不足的情况下,对石油焦价格的支持力度有限,负极需求旺季也难以取得焦价的突破。但2-4月、10月负极材料企业订单出现阶段性增加,入市大量采购,带动焦价上涨。钢厂目前开工积极性仍在低位,石墨电极市场需求不足,大多企业当前订单较少,对石油焦采购较为谨慎。

金属硅市场终端需求疲弱难改,下游采购保持谨慎按需为主,北方部分硅厂仍在等待时机复工复产,仅靠当前西南减产量难以扭转市场趋势,对石油焦采购有限。

弹丸焦市场:

南方燃料市场 1-4月需求尚可,5月随着政策出台,个别电厂减少对高硫燃料焦的使用量,8月开始南方港口到港高硫燃料焦数量大幅减少;

而随着石油焦价格不断降低,9月开始北方煤炭行业陆续加大对高硫燃料焦的使用量,对石油焦价格形成底部支撑;

部分碳化硅企业行情弱势,采购多维持现状为主,对高硫弹丸焦采购较为谨慎;

玻璃市场 1-7月需求相对稳定,8月开始部分企业冷修,减少对燃料的需求,但由于环保限制,玻璃厂使用S3%以下石油焦,对中低硫弹丸焦价格尚有支撑;

11月,国内主营炼厂高硫燃料焦自用增加,进口燃料焦出货出货好转。

地炼焦化利润方面

国际原油价格震荡运行,消息面指引不稳,叠加下游需求有限,炼厂挺价心态不足,市场交投仍以刚需主导,渣油市场价格有所下行。

汽油方面,新能源的增多导致加油站汽油出货情况一直难以好转,加油站多以刚需补货为主,市场价格上行乏力;

柴油方面,供需难以缓和,市场行情缺乏反弹力,整体价格呈下行态势。

至年末,其他焦化装置副产品价格虽个别有所上调,但终归有限,大体仍以下行为主。

据百川盈孚统计,截止2024年12月,地炼焦化装置综合利润为156元/吨,较2023年同期下跌56.51%

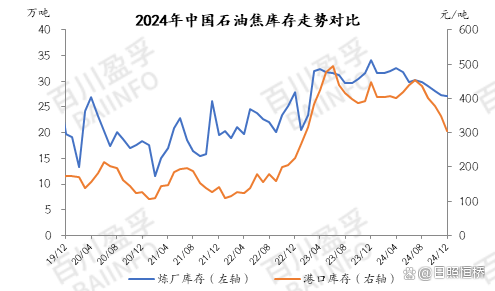

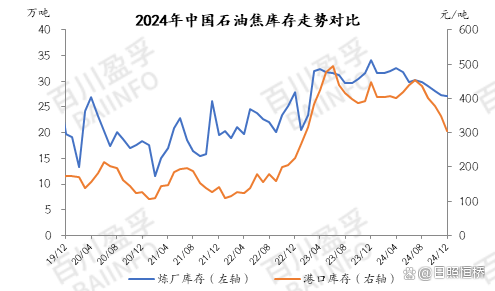

库存方面

2024年石油焦市场整体表现偏弱,尤其是石油焦价格于4月下旬开始持续回落,行业对于后市悲观,炼厂以出货为主,石油焦库存长期处于低位水平。

2024年港口石油焦库存呈现“减少-稳定-增加-减少”走势。

1-2月中旬炼厂石油焦价格推涨迅速,进口石油焦趁机大量出货,港口库存陆续减少;

2月下旬开始进口石油焦大量到港,但港口石油焦出货速度也较快,石油焦库存在395-410万吨之间徘徊;

5月随着国产石油焦价格下行,进口石油焦发货速度受限,随着进口船只不断到港,港口库存升高;

8月进口石油焦数量宽幅减少,港口发货速度虽慢,但整体港口库存陆续减少,至10月下游入市大量采购,巴西、印尼石油焦到港延期,低钒海绵焦市场供应有限,价格跟国产低硫焦价格宽幅上涨,贸易商趁机甩货,港口低硫海绵焦现货库存吃紧,加上国内主营炼厂高硫焦部分转为自用,市场出现空缺,下游需求良好,利好高硫高钒石油焦出货,港口石油焦库存持续降低,

至2024年12月底,全国主要港口石油焦库存仅为300万吨左右。

后市预测

石油焦供应方面:

2025年预计石油焦总供应量为3209.45万吨 。

中国石油焦产量主营中低硫焦变化不大,乌石化、云南石化等个别炼厂低硫、中硫占比小幅增加。地炼受主营产品效益所限,预计低钒石油焦产量仍较少,高钒石油焦产量仍较多。2024年一套160万吨/年的延迟焦化装置投产,对2025年供应量预计贡献较大;但低硫船燃消耗渣油、消费税、炼油利润表现欠佳等因素仍存,再综合炼厂延迟焦化检修及停工等因素影响,预计2025年石油焦供应小幅增加。

进口石油焦方面:

2025年预计石油焦进口数量约为1440万吨,同比增加8.27%。

2025年预计下游铝用炭素、负极材料市场需求依旧保持增量,且中低硫海绵焦库存量少、需要补量,加上焦价预期推涨对中低硫海绵焦进口增量有所支撑,预计2025年进口海绵焦数量为1040万吨,较2024年保持增量。但南方燃料市场受政策影响,需求大幅萎缩,接货谨慎,预计高硫燃料焦进口量继续减少;浮法玻璃用焦预计因需求压缩,进口有所减少,预计2025年弹丸焦进口数量继续减少,约为400万吨左右。

下游需求方面:

2025年下游需求预计减少1.88%。

铝用炭素行业仍有新建产能待投,预计对石油焦需求继续保持增加,负极材料企业新建、待投产能较多,对石油焦需求保持增长;石墨电极、炭电极需求用焦小幅减少;碳化硅需求小幅增加,金属硅、玻璃市场预计需求降低;南方燃料市场受政策影响预计对高硫燃料需求宽幅减少。

综合来看:

2025年石油焦价格预计仍显分化,中硫低硫焦预计有小幅上涨空间,高钒石油焦价格低位震荡,石油焦主要价格区间:

低硫焦(硫0.5%左右)价格2500-4000元/吨,

中硫焦(硫3.0%以内)价格1300-3500元/吨,

高硫焦(5.0%左右普货)价格900-2700元/吨。

部分型号弹丸焦价格小幅跟涨。

(来源链接:https://news.sohu.com/a/843501146_100238422)

服务热线:0359-5668082

文章详情 DETAILS

文章详情 DETAILS

2024年石油焦市场:行情年度大逆转,焦价“N”字走势

编辑:2025-01-05 14:44:26

2024年中国石油焦市场行情逆转,价格呈现“N”字走势。

2024年中国石油焦供应总体减少,主要集中在进口石油焦方面,尤其进口低钒焦供应持续减少,高钒焦供应充裕;炭素、负极材料等对海绵焦需求持续增加,燃料焦市场受到下游行情、政策限制需求下降,石油焦价格分化趋势显著 。

影响因素如下:

1、国内炼厂石油焦减产的情况较多,开工率同比去年降低。 除常规检修外,国内炼厂石油焦多有减产,年初中燃油东北炼厂生产低硫船燃、石油焦产量小幅下降,二季度开始炼厂主营产品需求不足、地炼查税及炼油利润不佳等造成地炼、主营炼厂压产的情况较多,部分地方炼厂采购低价原料进行生产,高硫高钒石油焦明显增加,中低硫石油焦供应紧张,浙江石化9月转开渣油加氢装置,320万吨/年延迟焦化装置停工,齐成石化新增一套160万吨/年延迟焦化装置10月下旬投产,永鑫石化新投产一套30万吨/年延迟焦化装置。

2、中国石油焦进口量大减,2024年1-11月石油焦进口量1241.59万吨,同比2023年1-11月份减少15.22%。 受前期进口贸易亏损影响,低硫海绵焦、高硫海绵焦进口量宽幅缩减,低硫海绵焦港口库存快速消耗,俄罗斯等普货石油焦保持大量到港,总库存下降且中低硫石油焦库存大幅减少,加上四季度印尼、巴西等低硫焦因装置和排期问题延期装船,中低硫供应收紧。燃料焦需求下降、进口量减少。

3、海绵焦需求保持增长,电解铝及碳素产量继续增加,对石油焦需求增加,微量要求严格;负极材料需求继续增加,并且集中采购推动石油焦价格阶段性的上涨。

4、燃料焦市场需求下行,高硫燃料焦市场受到政策限制,8月开始部分电厂停止使用石油焦,浮法玻璃上半年受环保检查影响,对石油焦的指标要求更加严格,且8月起浮法线冷修增加,需求减少。

2024年石油焦主要价格区间:

低硫焦(硫1.0%以内)价格1960-3500元/吨,

中硫焦 (硫3.0%左右,钒500以内)价格1330-2520元/吨,

高硫 (硫6.0%左右,钒300左右)价格1100-1660元/吨,

高硫焦 (5.0%左右普货)价格903-1300元/吨。

低硫石油焦方面

2024年低硫石油焦市场整体焦价呈现“涨-跌-涨”,国内低硫市场在国产供应、港口低硫售库存、进口低硫焦和下游炭素稳定需求、负极集中采购之间博弈造成焦价在1960-2830元/吨宽幅震荡,到年底低硫焦港口库存减少,供需关系好转,低硫焦总体进入上行通道。

具体来看,年初中石油炼厂低硫焦受生产船燃以及原油加工量减少等因素影响,产量缩减,叠加2023年底低硫焦价格处于低位,碳素厂下游采购积极,负极材料生产提量较早,主营炼厂低硫焦价格快速拉涨,地炼焦价也随之上调,进口焦印尼焦2月份价格短期回落,其他则进口低硫焦基本稳价;

港口低硫焦价格相对炼厂较低,增加了港口库存低硫焦的出货量,炼厂低硫焦则出货受到影响,随着负极材料采购开始减量,低硫煅烧焦厂开工率下降,4月中石油低硫焦价格持续走跌,中海油震荡下行,下游铝用炭素价格接连下行,对炼厂低硫价格形成压制,石墨电极行情持续低迷利空低硫焦市场交投;

中石化负极用焦需求良好,价格稳步推涨为主,到7月底-8月份负极材料订单稀少,消耗前期库存,负极用焦利好支撑不再,同时中石油和中海油低硫价格下调为主,港口低硫焦也价格下调以进入炭素市场,中石化负极用焦价格同步下行;

9月初至今低硫焦价格止跌返涨,一方面因进口巴西焦和印尼焦延迟到港,港口低硫库存降低,下游增加对国产炼厂的采购需求,另一方面东北地区锦州石化和吉林石化减产或停产减产,供应减少,同时负极材料新一轮生产采购有所恢复,多重利好推动下低硫焦价格顺势上涨。

供应方面,2024年国内低硫焦4家企业存停工检修,总计涉及产能为860万吨/吨,进口中硫低微量石油焦供应偏少,四季度印尼和巴西低硫焦延迟到港,港口低硫海绵焦库存焦年初大幅减少,截至12月港口低硫焦库存占比8.95。

总体来看,今年低硫石油焦市场供应表现偏紧。

中高硫石油焦方面

2024年中高硫石油焦市场总体呈现“先涨后跌”的过程,中高硫焦市场分化日趋明显,中高硫低钒焦供应偏紧,价格总体1330-3100元/吨波动,国产及进口高硫高钒焦供应充裕,价格不断小幅下探,价格总体在903-1300元/吨。

年初下游炭素企业备货补库,采购积极性较高,且2023年年底石油焦价格降至阶段性低价,下游入市采购积极性较高,中高硫焦价迅速推涨。

2月下旬开始,国内炼厂延迟焦化装置停工、检修家次增多,国产石油焦供应紧张,但下游补库操作基本结束,对石油焦逐步恢复理性采购,加上高硫海绵焦进口仍较多,石油焦整体出货平稳,焦价部分上探。

4-5月下旬下游铝用炭素市场表现平平,生产稳定,中高硫石油焦价格小幅波动,贸易商操作空间有限。

6月开始成品油市场表现较差,炼厂炼油综合利润部分亏损,部分地方炼厂采购低价原油进行生产,间接致使石油焦品质变差,俄罗斯等高钒焦价格倒挂、库存大量累积,炼厂高钒焦价格不断下探,下游炭素市场利润微薄,炼厂出货承压,焦价持续走跌;

9月下旬浙江石化高硫低钒石油焦停工,市场中高硫低钒货源紧张,低钒焦供应进一步减少,而节前高钒焦压价清库。

10月主营低硫石油焦价格大涨,带动整体石油焦市场出货好转,中高硫低钒石油焦价格跟涨,国产高硫高钒石油焦小幅回涨,港口高钒焦价格难有起色,企业、贸易商稳价出货为主。

弹丸焦方面

2024年弹丸焦市场表现一般,因煤炭等行情弱稳、外盘价格下跌较慢,前期价格基本平稳,下半年开始因政策及需求下降,价格震荡小幅下探。

进口中低硫弹丸焦资源较少,加之玻璃行业受环保政策影响,对石油焦硫分做出要求,主要使用硫3.0%以内的石油焦,中低硫弹丸焦整体出货平稳,8月开始浮法玻璃冷修增加,需求较大幅度减少;高硫弹丸焦进口资源较多,且5月政府出台政策,“除石化企业现有自备机组外,不得采用高硫石油焦作为燃料”,高硫燃料焦下游需求受到限制,

8月开始部分电厂停止使用石油焦7月碳化硅行业开工率逐步下行,

9月部分地方炼厂生产高硫弹丸焦,价格低廉,对于进口高硫弹丸焦造成冲击,进口高硫弹丸焦出货承压;

10月随着地炼焦价持续下跌,北方部分煤炭企业增加对石油焦的采购量,地方炼厂供给煤炭行业数量明显增加;

11月主营炼厂高硫焦停止供应硅、燃料行业,加上地炼焦价不断上行,减少对燃料行业的供应,市场出现缺口,进口弹丸焦出货好转。

供应方面

2024年石油焦市场总供应(国产+进口)整体较2023年减少。

2024年中国石油焦产量预计达3197.67万吨,同比2023年增加0.76%,其中外销量预计2672.50万吨。

究其原因,一方面,2023年新增投产焦化装置产能90万吨/年均为下半年释放,加之2024年新增三套焦化装置投产,涉及产能190万吨/年,对产量影响较大;另一方面,2024年1-2月受环保政策影响,个别炼厂焦化装置停工,且2月下旬开始,部分炼厂生产低硫船燃消耗一部分渣油,低硫石油焦供应减少,国产石油焦整体供应紧张;

3月国内炼厂延迟焦化装置停工、检修家次陆续增多,国产石油焦供应紧张;

至6月下旬,国内前期停工炼厂开始陆续开工出焦,但成品油市场表现较差,炼厂炼油综合利润部分亏损,炼厂开始采购低成本渣油/其他重质油进入焦化装置,以降低成本,导致石油焦硫分、钒含量部分升高,因此石油焦产量增加主要以中高硫石油焦为主。

至11月,燃料用焦受到政策端影响,炼厂自用增加,高硫焦市场流通有所减少;中低硫低钒石油焦货源紧张情况不减,进口焦补充有限,利好石油焦市场。

2024年进口石油焦数量预计为1330万吨,较2023年减少约16.97%;据海关数据统计,2024年1-11月石油焦进口量1241.59万吨,同比2023年1-11月份减少15.22%。

具体分析来看,2024年1-3月进口石油焦数量不断降低,进口石油焦到港存在船期,2023年年底前期国内石油焦行情偏弱,进口积极性不高导致;但一季度国内价格推涨较快,进口积极性一度增加,

4月进口数量大幅增加,5月开始进口石油焦数量逐渐降低,8月开始进口数量宽幅降低,主要是因为南方地区电厂减少对高硫燃料焦的使用,加之国内石油焦市场行情弱势,进口石油焦成本倒挂,贸易商进口意愿较低所致。

10月进口中低硫海绵焦港口现货资源紧张,虽有低钒海绵焦陆续到港,但多已预售,且浙江石化于9月19日起停工,市场上低钒资源大幅减少。进入11月,由于国内主营炼厂陆续停止对燃料及金属硅、碳化硅行业供应,市场产生缺口,进口燃料焦出货出货顺畅。

需求方面

2024年下游需求保持“增长”。

海绵焦市场 :

2024年下游总需求预计4738万吨,较2023年增加2.31%。

2024年电解铝价格维持在18670元-21710元/吨附近,其*高值出现在5月,2024年4月以来,海外以及中国国内政策频发,推动国内外铝价大涨,铝行业利润良好。下游电解铝企业开工保持高位,贵州、四川以及新疆地区电解铝企业后续将继续释放增产产能,产量提升至4310万吨左右,铝企需求对石油焦需求仍占领先地位。

至年末,电解铝行业成本压力不断增加,中国电解铝行业理论亏损产能占比超过82%,对石油焦采购积极性有所下降。下游煅烧焦市场行情表现一般,负极石墨化市场开工低位,整体对普货煅烧焦市场支撑有限,部分企业出现减产、转产现象,中硫微量煅烧焦主要供给下游预焙阳极及电解铝企业,但预焙阳极为石油焦-电解铝产业链的中间产品,预焙阳极企业受制于“一月一调价”影响,市场价格震荡下行,企业微利,按需采购为主。

负极材料市场在新能源汽车以旧换新补贴等相关利好政策落地刺激下,部分负极企业订单量稍有增长,但因目前锂电产业链延续降本提质,加之市场供应过剩、终端消费能力不足的情况下,对石油焦价格的支持力度有限,负极需求旺季也难以取得焦价的突破。但2-4月、10月负极材料企业订单出现阶段性增加,入市大量采购,带动焦价上涨。钢厂目前开工积极性仍在低位,石墨电极市场需求不足,大多企业当前订单较少,对石油焦采购较为谨慎。

金属硅市场终端需求疲弱难改,下游采购保持谨慎按需为主,北方部分硅厂仍在等待时机复工复产,仅靠当前西南减产量难以扭转市场趋势,对石油焦采购有限。

弹丸焦市场:

南方燃料市场 1-4月需求尚可,5月随着政策出台,个别电厂减少对高硫燃料焦的使用量,8月开始南方港口到港高硫燃料焦数量大幅减少;

而随着石油焦价格不断降低,9月开始北方煤炭行业陆续加大对高硫燃料焦的使用量,对石油焦价格形成底部支撑;

部分碳化硅企业行情弱势,采购多维持现状为主,对高硫弹丸焦采购较为谨慎;

玻璃市场 1-7月需求相对稳定,8月开始部分企业冷修,减少对燃料的需求,但由于环保限制,玻璃厂使用S3%以下石油焦,对中低硫弹丸焦价格尚有支撑;

11月,国内主营炼厂高硫燃料焦自用增加,进口燃料焦出货出货好转。

地炼焦化利润方面

国际原油价格震荡运行,消息面指引不稳,叠加下游需求有限,炼厂挺价心态不足,市场交投仍以刚需主导,渣油市场价格有所下行。

汽油方面,新能源的增多导致加油站汽油出货情况一直难以好转,加油站多以刚需补货为主,市场价格上行乏力;

柴油方面,供需难以缓和,市场行情缺乏反弹力,整体价格呈下行态势。

至年末,其他焦化装置副产品价格虽个别有所上调,但终归有限,大体仍以下行为主。

据百川盈孚统计,截止2024年12月,地炼焦化装置综合利润为156元/吨,较2023年同期下跌56.51%

库存方面

2024年石油焦市场整体表现偏弱,尤其是石油焦价格于4月下旬开始持续回落,行业对于后市悲观,炼厂以出货为主,石油焦库存长期处于低位水平。

2024年港口石油焦库存呈现“减少-稳定-增加-减少”走势。

1-2月中旬炼厂石油焦价格推涨迅速,进口石油焦趁机大量出货,港口库存陆续减少;

2月下旬开始进口石油焦大量到港,但港口石油焦出货速度也较快,石油焦库存在395-410万吨之间徘徊;

5月随着国产石油焦价格下行,进口石油焦发货速度受限,随着进口船只不断到港,港口库存升高;

8月进口石油焦数量宽幅减少,港口发货速度虽慢,但整体港口库存陆续减少,至10月下游入市大量采购,巴西、印尼石油焦到港延期,低钒海绵焦市场供应有限,价格跟国产低硫焦价格宽幅上涨,贸易商趁机甩货,港口低硫海绵焦现货库存吃紧,加上国内主营炼厂高硫焦部分转为自用,市场出现空缺,下游需求良好,利好高硫高钒石油焦出货,港口石油焦库存持续降低,

至2024年12月底,全国主要港口石油焦库存仅为300万吨左右。

后市预测

石油焦供应方面:

2025年预计石油焦总供应量为3209.45万吨 。

中国石油焦产量主营中低硫焦变化不大,乌石化、云南石化等个别炼厂低硫、中硫占比小幅增加。地炼受主营产品效益所限,预计低钒石油焦产量仍较少,高钒石油焦产量仍较多。2024年一套160万吨/年的延迟焦化装置投产,对2025年供应量预计贡献较大;但低硫船燃消耗渣油、消费税、炼油利润表现欠佳等因素仍存,再综合炼厂延迟焦化检修及停工等因素影响,预计2025年石油焦供应小幅增加。

进口石油焦方面:

2025年预计石油焦进口数量约为1440万吨,同比增加8.27%。

2025年预计下游铝用炭素、负极材料市场需求依旧保持增量,且中低硫海绵焦库存量少、需要补量,加上焦价预期推涨对中低硫海绵焦进口增量有所支撑,预计2025年进口海绵焦数量为1040万吨,较2024年保持增量。但南方燃料市场受政策影响,需求大幅萎缩,接货谨慎,预计高硫燃料焦进口量继续减少;浮法玻璃用焦预计因需求压缩,进口有所减少,预计2025年弹丸焦进口数量继续减少,约为400万吨左右。

下游需求方面:

2025年下游需求预计减少1.88%。

铝用炭素行业仍有新建产能待投,预计对石油焦需求继续保持增加,负极材料企业新建、待投产能较多,对石油焦需求保持增长;石墨电极、炭电极需求用焦小幅减少;碳化硅需求小幅增加,金属硅、玻璃市场预计需求降低;南方燃料市场受政策影响预计对高硫燃料需求宽幅减少。

综合来看:

2025年石油焦价格预计仍显分化,中硫低硫焦预计有小幅上涨空间,高钒石油焦价格低位震荡,石油焦主要价格区间:

低硫焦(硫0.5%左右)价格2500-4000元/吨,

中硫焦(硫3.0%以内)价格1300-3500元/吨,

高硫焦(5.0%左右普货)价格900-2700元/吨。

部分型号弹丸焦价格小幅跟涨。

(来源链接:https://news.sohu.com/a/843501146_100238422)

版权所有:山西北都科技股份有限公司 备案号:晋ICP备2022006699号-1